2枚目として最強なクレジットカード8選!おすすめの組み合わせ&国際ブランドも紹介

クレジットカードの2枚目を検討しているけど、何にすればいいかわからなくて迷っていませんか。この記事では、2枚目におすすめのクレジットカードや、2枚目を持つメリット、注意点を解説します。ぜひ参考にしてください。

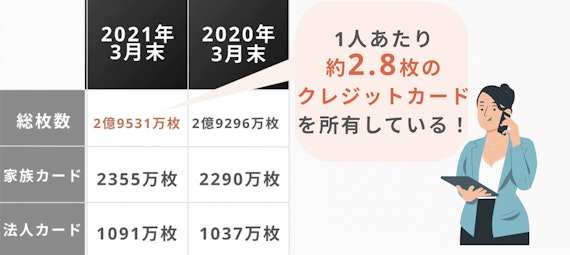

クレジットカードは2枚持ちが最強!平均所有数は2.8枚

クレジットカードの必要な枚数は、2枚を目安にして選ぶのがおすすめです。2枚所有すると、それぞれの異なるサービスが受けられたり、ブランドを別にすると、よりカード決済の利用範囲が広まります。

一般社団法人日本クレジット協会が2020年に行った調査によると、全体の発行枚数は2億9,296枚。クレジットカードの発行枚数を成人人口で割り算すると平均所有枚数は2.8枚とされています。

2枚目のクレジットカード選びは1枚目との組み合わせで決まる

2枚目のクレジットカードは、現在所有しているカードとなるべく属性の異なるものを選ぶのがおすすめです。完璧なクレジットカードは存在しないので、1枚目のスペックを補えるような1枚を選びましょう。

クレジットカード選びにはどういう観点があるのか、解説していきます。

-

貯まるポイントの種類

-

国際ブランド

-

年会費

-

キャンペーン

-

旅行に関する特典

-

保険の充実度

①貯まるポイントの種類

クレジットカードによって、貯まるポイントは変わります。

楽天市場なら楽天カードの利用がお得など、系列が同じカードは優遇される傾向があるので、自分が頻繁に使うサービスと同じ会社が発行しているクレジットカードを選ぶのがおすすめです。

②国際ブランド

お店によって利用できる国際ブランドが異なります。

したがって、現在持っているクレジットカードの国際ブランドとは異なるものを、2枚目に選ぶことがおすすめです。

-

Visa

-

Mastercard

-

JCB

-

AmericanExpress

-

DinersCrub

③キャンペーン

▲楽天カードの入会キャンペーンの例

多くのクレジットカードが、入会するだけでポイントをもらえるキャンペーンを開催しています。

年会費無料にもかかわらず、5000円以上に相当するポイントをゲットできることも多くあるので、キャンペーン目当てで申し込むのも1つの方法でしょう。

④年会費

クレジットカードを選ぶ際に、年会費は重要です。自分の負担になるようでは元も子もないので、無理しない範囲で決めましょう。

年会費無料なのに、ハイスペックなクレジットカードはたくさんあるので、自分のお財布と相談しながら2枚目のカードを選んでくださいね。

⑤旅行に関する特典

旅行に頻繁に行く人は、旅行に関する特典もクレジットカードを選ぶ基準にしましょう。

-

旅行保険

-

空港ラウンジ

-

etc......

-

24時間日本語対応のサポートセンター

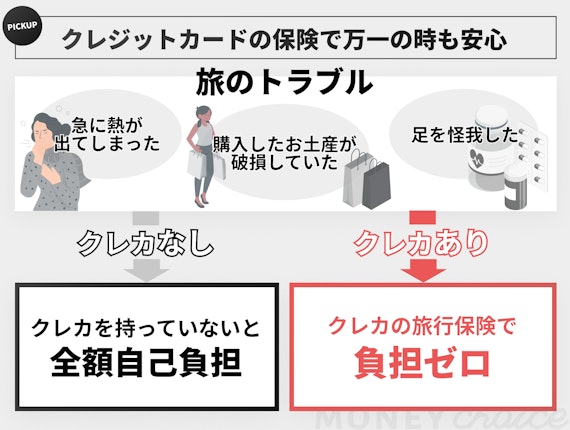

⑥保険の充実度

クレジットカードに付帯する旅行保険やショッピング保険の充実度も、選ぶ基準としては重要です。

旅行保険には「利用付帯」と「自動付帯」の2つがあり、無条件に保険が適用される「自動付帯」のクレジットカードの方がおすすめとなっています。

ニーズ別!2枚目としておすすめのクレジットカード8選

2枚目におすすめできるクレジットカードを、以下の8選に絞りました。

- JCBカードW

- 三井住友カード(NL)

- JAL普通カード

- 楽天カード

- アメックスゴールド

- イオンカードセレクト

- dカード GOLD

- au PAY カード

それぞれの特徴について詳しく解説します。

①すでにVisaを持っている人へ「JCBカードW」

若い世代におすすめなのが国産プロパーカードのJCBカードW。

基本還元率が他のJCBカードの2倍の1%であり、さらにJCB優待店やポイントアップサイトを利用すると最大11倍ポイントが還元されます。主なJCB優待店は以下の通りです。

▼主なJCB優待店舗▼

- スターバックスで5.5%

- セブンイレブンで2.5%

- Amazonで2.0%

これら以外にも、合計55店舗でポイントアップの優待を受けられます。海外旅行保険は最大2,000万円保証され、もしもの時も安心です。対象年齢は18~39歳ですが、一度申し込むと40歳以上になっても永年無料で利用し続けられます。

国内での加盟店舗数No.1のJCBカードを検討している人は、JCBカードWを発行してお得にポイントを貯めましょう。

▼JCBカードWの詳細記事はこちら!▼

②対象のコンビニ・飲食店でのスマホのタッチ決済でポイント最大7%還元「三井住友カード(NL)」

三井住友カード(NL)は、基本ポイント還元率こそ0.5%と平均的ですが、セブン-イレブン・ローソンなどの対象コンビニやマクドナルド等でスマホのタッチ決済を利用するとポイント還元率が最大7%になるので、サブカードとしても役立ちます。

さらに、利用付帯の海外旅行傷害保険が最高2,000万円保証されるので、安心して海外に行きたい場合でも役立ちます。セブン-イレブン・ローソンなどの対象コンビニやマクドナルド等でお得に買い物したい方や、セキュリティ重視の方におすすめです。

-

新規入会&条件達成で3,000円分プレゼント!

期間:2024/4/22~

条件:新規入会&スマホのタッチ決済3回利用

特典:VポイントPayギフト

③マイルを貯めたいなら「JAL普通カード」

マイルを貯めたい人は、JAL普通カードがおすすめです。通常のショッピングでJALマイルが直接貯まるので、ポイントをマイルに移行する手間がかかりません。

カード入会時と契約更新時に1,000マイル、JAL便の搭乗時には通常のフライトマイルに加えて10%のボーナスマイルが獲得可能。空港店舗や機内販売でも割引サービスが得られるのも嬉しいポイントです。

④楽天系サービスを利用するなら「楽天カード」

楽天サービスをよく使う方におすすめなのは楽天カードです。基本還元率は1%と高いうえに、楽天ならではのサービスが豊富に備わっています。

楽天カードで楽天市場を利用すると還元率が常時3%以上、5と0のつく日だと5%とさらにお買い得になります。

他にも楽天トラベルでは最大2倍となり、効率よくポイントを稼げる機会が多いのが特徴です。楽天サービスの支払い先に楽天カードを設定しておくだけで、かなりお得になりますよ。

⑤充実した保険と旅行特典の「アメックスゴールド」

高いステータス性を持つことで有名なアメックスゴールドは、海外旅行に関するサービスが充実しています。

最高1億円補償の海外旅行保険に加え、国内主要28空港と、ハワイの国際空港で空港ラウンジを無料で利用可能。空港と自宅間の手荷物無料宅配サービスや、高級ホテル・レストランでの優待など、全体的にゴージャスな特典が満載です。

⑥家庭を支えている主婦の方へ「イオンカードセレクト」

イオンカードセレクトはよくイオン系列の店で買い物する方におすすめのクレジットカードです。年会費は無料でイオングループの買い物ではいつでも1%還元。

さらに20日・30日は「お客様感謝デー」により、買い物代金から5%オフになったりと、イオンならではのサービスが充実しています。

卒業年度の1月1日以降の高校生でも申し込み条件に含まれるので、1足早くクレジットカードを持ち始めたい学生にもおすすめです。

⑦ドコモユーザーは「dカード GOLD」

年会費無料で持てるdカードと比べ、1年間に11,000円必要になりますが、ドコモユーザーは年会費以上にお得になるので圧倒的にdカード GOLDがおすすめです。

「dポイントクラブ優待」

ドコモのケータイやドコモ光の料金をdカード GOLDで支払うだけで、1,000円につき10%ポイント還元されるため、ドコモケータイとドコモ光の合計利用金額が月9,000円(税抜)を越えていれば、それだけで年会費の元を取れてしまいます。

ドコモで購入した携帯電話の故障に関する補償がついているほか、基本還元率1%・最大300万円のショッピング保険など、ドコモに関係のないサービスまでハイスペックな1枚となっています。

⑧auユーザーは「au PAY カード」

au PAY カードは、日常の買い物にくわえ、auのサービスをお得に利用したい方向きのクレジットカード。auスマホやau光、auでんきなどのauサービスの利用者は還元率が最大5%になり、auユーザーならではのお得なサービスも備わっています。

申込み条件にauIDの取得が含まれていますが、auユーザーでなくても登録可能。さらにau PAY カードはVisaやMastercardが使える店ならどこでもポイントが1%と高還元。普段使いやau特有のサービスをお得に利用したいときにおすすめです。

2枚目のクレジットカードを持つ4つのメリット

クレジットカードの2枚目は組み合わせ次第で以下のようなメリットがあります。

- 異なるサービスを受けられる

- 決済できる店舗が多くなる

- 支払いの内訳がわかりやすくなる

- お得なキャンペーンを受けられる

順に解説していきますね。

①異なるサービスを受けられる

クレジットカードを2枚持ちすると、カードごとにサービスを使い分けられるのが大きな特徴です。クレジットカードのサービスは、種類によって多種多様。

強みの異なるクレジットカードを複数持つと、お互いの弱みを補い合えるようになります。1枚目は還元率が高いクレジットカードにするなら、2枚目は保険など補償機能が充実しているクレジットカードにするといった役割分担が肝心です。

メインカードとサブカードが、それぞれ特定の場面で役立つように意識して組み合わせましょう。

②決済できる店舗が多くなる

異なる国際ブランドのクレジットカードを2枚目に持つと、クレジットカードで決済できる範囲が広まります。国際ブランドによって加盟店が異なり、シェア率は国によって異なる場合もあるのです。

例えば、アジア圏や日本人に人気の観光地のグアムなどを除くと加盟店が限られてくるJCBブランドのカードを持つなら、2枚目は世界的に利用範囲が広いVisaやMastercardを選択するのがおすすめです。

多様な国際ブランドのクレジットカードをもっておくと、欲しいものが買えなかったり、支払いができずに焦ったりする事態を防げるようになります。

③支払いの内訳がわかりやすくなる

目的別に使い分けると、どんな場面でどれくらい支払ったかが区別しやすくなるのも2枚持ちのメリットの1つです。

利用明細が分かれるので、カードごとに使用用途を分担すれば、家計管理を効率よくできます。

1枚目は生活費、2枚目は趣味や娯楽用といったように、うまく使い分けましょう。

④お得なキャンペーンを受けられる

▲楽天カードの入会キャンペーンの例

多くのクレジットカードが、入会するだけでポイントをもらえるキャンペーンを開催しています。

年会費無料にもかかわらず、5000円以上に相当するポイントをゲットできることも多くあるので、キャンペーン目当てで申し込むのも1つの方法でしょう。

テレビCMなどで有名な楽天カードは、大胆なお得なキャンペーンを開催していることが多いのでおすすめです。

2枚目のクレジットカードを持つ際の4つの注意点

2枚目のクレジットカードを持つ際は、管理をおこたらないようにしましょう。

- 年会費が負担にならないようにしよう

- 利用限度額を確認しよう

- 紛失や盗難の対策をしよう

- ポイントの有効期限を確認しよう

それぞれ詳しく解説していきますね。

①年会費が負担にならないようにしよう

クレジットカードは、日常生活を便利にするために持つもの。2枚目を持つことで、所有するカードの年会費が負担にならないようにしましょう。

自分の収入に見合ったクレジットカードライフ選びが大切です。

負担になるのが嫌な人は、年会費が無料なクレジットカードがおすすめです!

②利用限度額を確認しよう

利用限度額の確認を忘れず行いましょう。カードの利用範囲が広がると、無計画に使いがちになり、請求が予想より高額になる可能性があります。

カードには利用額を簡単に確認できるアプリなどが用意されている場合が多いので、そういった機能を活用するのが重要です。

カードごとに利用額を確認する手間を欠かさないように注意しましょう。

③紛失や盗難の対策をしよう

クレジットカードを2枚持つときは、より紛失や盗難の対策を整えましょう。カードを持っている数だけ不正利用の可能性が高まります。

紛失や盗難にあった際の連絡先が増える場合、それぞれの緊急連絡先を控えておきましょう。もしくはカードの発行会社を統一する方法もあります。

普段使わないクレジットカードがあると、紛失や盗難に気付かない場合もあるので、使わないなら別のクレジットカードにするといった選択肢も検討しましょう。

未然に防ぐ対策と、万が一のことが起きた場合の対策をしておくのが大事です。

④ポイントの有効期限を確認しよう

2枚持ちになると、ポイントの有効期限の確認もより重要になってきます。ポイントの有効期限があると、ポイントが分散した場合、目当ての交換品と交換する前に失効に迫られる可能性が高くなります。

またポイントの使い忘れが多くなるおそれがあるので、定期的に使用するクレジットカードにするのがおすすめです。

自分に合ったクレジットカードを選ぶとポイントを無駄なく消化できるようになります。

2枚目のクレジットカードの審査に通る3つのコツ

2枚目のクレジットカードを発行する際にも、もちろん審査に通過しなければなりません。

- 1枚目のクレジットカードで支払いの遅延を行わない

- 1度に複数のクレジットカードを申し込まない

- 情報に漏れや誤りがないか確認する

審査に通るための以上の3つのコツを、順に解説していきます。

①1枚目のクレジットカードで支払いの遅延を行わない

1枚目のクレジットカード利用が健全だと、2枚目以降の審査は非常に楽になります。

クレヒス(クレジットカードの利用履歴)が審査に与える影響はとても大きく、年収や職業に自信がない方でもクレジットカードの利用を毎月きっちり行うだけで、社会的な信用を得られるのです。

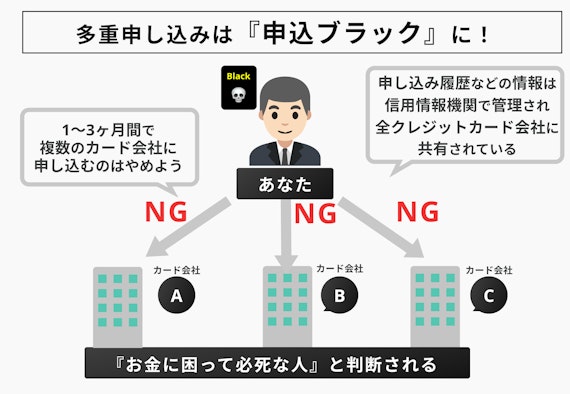

②1度に複数のクレジットカードを申し込まない

1度に2枚以上のクレジットカードを申し込むのは、審査通過の可能性を下げるので避けましょう。

「必死にクレジットカードを申し込んでいてお金に困っている人」と判断されかねません。申込履歴などの情報は信用情報機関で一括管理されているため、カード会社にもバレてしまいます。

③情報に漏れや誤りがないか確認する

申し込みの情報入力の際は、漏れや間違いに気をつけましょう。

2枚目のクレジットカードに関するQ&A

2枚目のクレジットカードを発行するときに、よくある質問をまとめました。

- 同じ会社・口座で2枚目のクレジットカードは作れる?

- 2枚目でおすすめのブランドは?

- 同じ会社や国際ブランドのクレジットカードを作ってもいい?

- プロパーカードを普段使いにするメリットは?

- クレジットカードは何枚まで作れる?

- 多重申し込みと判断されない条件は?

- クレジットカードは何枚持つのがおすすめ?

- 2枚目のクレジットカードを作るタイミングはいつ?

- 2枚目のクレジットカードの限度額はいくら?

1つずつ解決していきましょう!

①同じ会社・口座で2枚目のクレジットカードは作れる?

A. 会社や口座が、すでに持っているクレジットカードと同じものでも作れます。

例えばJCBが発行している「JCBカード」と「JCB CARD W」を同じ口座で発行することも可能。

また異なるブランドであれば、同じ種類のクレジットカードを作れる「デュアル発行」に対応できるものもあります。

三井住友カードでいえば、クラシックカードやエグゼクティブカードなどが挙げられます。

②2枚目でおすすめのブランドは?

A. なるべく利用範囲の広いクレジットカードを優先的に選ぶのをおすすめします。

目当てのサービスがついてるクレジットカードのブランドが、よく利用する地域では普及されていない場合、補助としてVisaやMastercardのようなシェア率の高いブランドにすると無難ですね。

JCBブランドがメインの人は、使えない場合にVisaやMastercardを選べるカードで代用するなど、1枚目を補助できるブランドがおすすめです。

③同じ会社や国際ブランドのクレジットカードを作ってもいい?

A. 問題ありません。

発行している企業や国際ブランドが同じであるクレジットカードを、発行しても全く問題ありません。

しかし、使える地域や特典を広げるためにも、所有するクレジットカードの属性はなるべく変えることをおすすめします。

④プロパーカードを普段使いにするメリットは?

A. プロパーカードの主なメリットは、ステータスが高い傾向にある点があげられます。

一般的にプロパーカードは年会費が高い、審査が厳しい傾向にあるといった特徴があることから、誰でも簡単に発行できるものではないといわれているのです。

ステータスを意識してプロパーカードを持ちたいなら、まずは比較的審査に通りやすいとされる若年層向きの国産プロパーカードであるJCB CARD Wから申し込んでみましょう。

⑤クレジットカードは何枚まで作れる?

A. 審査基準を満たせばクレジットカードは何枚でも発行可能です。

原則的にクレジットカードを持つ枚数に上限は設けられていません。しかし、持ちすぎて年会費を払ったり保管する必要が大きくなるといったデメリットもあるので、自分に合ったものだけを適切に発行しましょう。

⑥多重申し込みと判断されない条件は?

A. 一般的には申込みの間隔を1ヵ月に2枚までにおさえ、3枚目の場合は2枚目を申し込んでから6ヵ月経過後に申し込むのが望ましいでしょう。

クレジットカードを多重申し込みをすると、クレジットカード会社からすれば、貸し倒れのリスクが高まることにつながるほか、お金に困っているのではないかと警戒されるため、審査に通りにくい可能性があります。

申し込みをした事実は、信用情報機関によって6ヵ月保管されます。

できれば、前の申し込んだ日から6ヵ月経過してから申し込むのが理想です。

⑦クレジットカードは何枚持つのがおすすめ?

A. クレジットカードの保有枚数は、とりあえず2枚からはじめて見るのががおすすめです。

取得後に合わないと思ってすぐ解約すると、解約の履歴が最長5年間残り、せっかく発行してもすぐまた解約するのではないかと警戒され、今後の審査にしばらく響くおそれがあります。

カードの利用する場面を想定する、欲しいサービス内容を考えるなどして、計画的に1枚ずつ慎重に選び、枚数をおさえて様子を見るのがおすすめです。

⑧2枚目のクレジットカードを作るタイミングはいつ?

A. 1枚目に慣れたらすぐ作って大丈夫です。

1枚目のクレジットカードに慣れてきたと感じたら、2枚目を追加するのに時間を置く必要は特にありません。

2枚目のクレジットカードを作ることはメリットばかりなので、積極的に検討してみてください。

⑨2枚目のクレジットカードの限度額はいくら?

A. 現カードの限度額よりも高くなる可能性があります。

現在所有している1枚目のクレジットカードを問題なく健全に利用していれば、支払い能力に関する信頼がその分増えるので、2枚目の限度額は上がる可能性が高いです。

2枚目のクレジットカードは1枚目はないサービスを補えるものに

クレジットカードの2枚目は、1枚目の弱みをカバーできるものがおすすめです。

クレジットカードは種類によって特徴が多種多様にあります。そのため、1枚目と2枚目の相性を考えて、自分にとって適切なクレジットカードを選びましょう。

2枚以上のクレジットカードを組み合わせて利用するのが今や定番です。